| 送交者: 浩瀚宇宙[★★★★✦★★★★] 于 2021-03-01 8:14 已读 683 次 | 浩瀚宇宙的个人频道 |

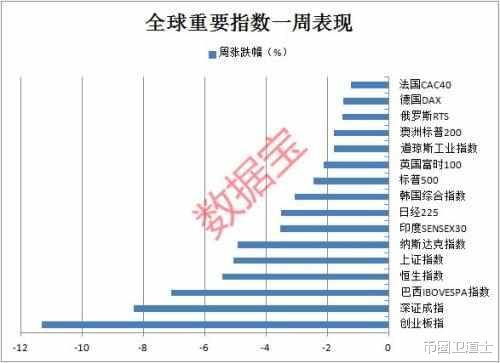

就在1年前,币圈的人们还很难想象传统金融市场上一些关键数据能够对比特币甚至整个币圈行情产生重大影响—— 比特币与其他传统资产“无相关性”的说法曾经非常流行 。 外界天塌地陷山河转,我自春风拂面杨柳青 。然而,随着币圈的发展,我们越来越发现, 全球资产一盘棋 ,既然比特币和一些其它币圈资产开始出圈,从象牙塔到香火庙,从桃花源到山塘街,自然人间烟火就开始浸润币圈,市场行情就日益受到全球投资市场共同的支撑和共同的风险, 不可能只享受好处,却不受全球风险的影响 。这一次由于美债收益率爆冲所带来的的全球资产大跌,自然也影响到了比特币,通过比特币又影响到了整个币圈,明确地说, 美债收益率事件加大了这一次币市大调整的幅度,甚至可能影响调整的周期时间 。

就在1年前,币圈的人们还很难想象传统金融市场上一些关键数据能够对比特币甚至整个币圈行情产生重大影响—— 比特币与其他传统资产“无相关性”的说法曾经非常流行 。 外界天塌地陷山河转,我自春风拂面杨柳青 。然而,随着币圈的发展,我们越来越发现, 全球资产一盘棋 ,既然比特币和一些其它币圈资产开始出圈,从象牙塔到香火庙,从桃花源到山塘街,自然人间烟火就开始浸润币圈,市场行情就日益受到全球投资市场共同的支撑和共同的风险, 不可能只享受好处,却不受全球风险的影响 。这一次由于美债收益率爆冲所带来的的全球资产大跌,自然也影响到了比特币,通过比特币又影响到了整个币圈,明确地说, 美债收益率事件加大了这一次币市大调整的幅度,甚至可能影响调整的周期时间 。

蓝调昨天的文章说明了美债收益率是全球资产之锚(上图是10年期收益率的K线图),所以收益率数据的变化影响全球金融资产的涨跌。但很多人可能并不清楚,为什么这一次反应如此剧烈?这两天我们从各路财经媒体上还可以感觉到那种惴惴不安,那种惊弓之鸟的情绪。

简单地说,就是 这一次10年期美债收益率的数据已经触及了美国股票市场乃至全球股票市场的Deadline(死线) 。“ 为什么10年期美债收益率在1.5%左右很重要?因为超过该线,美债收益率开始高于标普股息收益率。 ”2月25日美国拍卖620亿美元国债后(实际上是一个失败),10年期美债收益率连续短时突破1.5%和1.6%这2大关卡,到今天大致在1.4%左右徘徊。大家想想,10年期美债收益率是所谓的 无风险利率 ,意思是你 投资或储蓄不去冒任何的市场风险,也应该获得至少相当于这个收益率的回报 。在美国经济良好的时候,这个收益率通常在1%左右。现在这个情况,如果收益率超过1.5%,那么意味着 投资者冒着风险投资股票市场所获得股息收益率(目前标普股息收益率就在约1.5%)还不如无风险利率 ,后果是什么? 6park.com

后果自然就是股票失去了吸引力,美国股票市场必然大跌。1.5%的水平会导致股市会部分地下跌以提升相对股票价格的收益率,但如果这个趋势继续发展,美债收益率不断继续升高呢?完全 可以100%地肯定,如果10年期美债收益率达到了2%的水平,那就是“天塌地陷”,美股的金融风暴就将来临 。全球金融界在恐慌什么? 恐慌的就是美债收益率是否会继续上升啊 。

在这里需要理解一下, 美债实际收益率=名义收益率-通膨率 ,所以控制收益率有两个方向,一是 顺毛撸,通膨率上升,那么名义收益率上升就不那么可怕 ,只要差额控制在标普股息收益率之内。美联储目前的喊话其实就是这个方向,告诉全球金融界不要荒,美国经济复苏且发展良好,隐含的意思就是说通膨率正因为经济扩张而在上升,所以美债收益率上升也是正常的, 实质收益率(两者的差额)并没有扩大 。第二个方向自然是 在通膨率无法上升的情况下,压住名义收益率的上升 ,正常时期这需要吸引美国乃至全球机构踊跃购买美国国债,买的人多了,竞争之下出价自然给予的回报就可以比较低,收益率就能控制在低位。

理解了上述的逻辑也就能理解当下的危机。现在的问题就是因为美元流动性泛滥,而美国还不得不继续大规模发币,说白了就是透支信用,导致全球投资者的不信任,于是 触发全球对购买美债需求下降,需求下降就必须提高价格,美债收益率的名义价格就不断上升 ,顶部已经压不住了,而通膨率形成的底部呢?虽然一直在喊通膨率在上升,但其实上升速度跟不上国债收益率的上升速度,导致美债实质收益率不断上升,逼近死线。且通膨率高了又不是好事,意味着经济失控了。所以现在美国 很有点走钢丝的味道,全球投资机构自然因此陷入了焦躁之中 。

我们知道,美股是全球最大的金融市场,影响到几乎全部其它金融市场。在美股不稳定的当下,自然全球各种投资品都不稳定,比特币也不例外。 每个市场都有相似的地方,平常的时候有自己的特色,内因起主导作用引导行情。但在全球可能危机的时刻,往往趋势则非常趋同 ,比特币现在就有点陷入了这种局面,其实它在全球资产中独立性算是很强的,只是短期受影响罢了。

比特币不是抗通膨和避险资产吗?危机不是利好比特币吗?为什么比特币反而趋同这种趋势呢?其实看看黄金市场就能理解。比特币与黄金一样,属性之中 投机性远远超过了抗通膨和避险性。 危机来临的时候,先反映的是对投机性的抛弃,在危机发展到一定程度的时候,抗通膨和避险性功能才能发挥作用 。312大跌其实就是一个明证。如果 危机来临,全球储备货币美元才是第一避险需求 ,这个时候投资机构是不会管美元滥发和贬值的,因为现金最重要, 如果资产都大跌,那么美元在短期会跌得最少,且由于短期需求大增说不定还会短期升值 。我们看看这几天的美元指数,就会发现从89回升到了91,显然 美债收益率危机导致了美元的短期需求大增 。USDT不都从6.5涨到6.6了吗?

美元的这种避险功能,当下无论是黄金还是比特币都做不到。所以危机来临,那么 比特币也只有先跌后涨 。为什么先跌?不好意思,比特币先被投资机构“避险”了,很讽刺是吗?但仔细想想其实很理性。什么时候涨呢? 要么危机缓解,比特币的可投机性卷土重来 。 要么危机真的发生 ,风暴扫过之后,手持美元的投资机构自然要在已经跌价的资产中择优,这个时候比特币的“避险”和“抗通膨”才会被投资者看中,新的比特币购买需求才会复苏。在危机明确之前,比特币可以有反弹,却较难明朗开启大波段。

所以很奇妙地,近期的比特币行情也许就取决于10年美债收益率的两个数字——1.5%和2%。诡异吗?

以上就是蓝调对美债收益率水平为什么会影响比特币等加密币市场行情的深度分析和思考。一家之言,仅供参考。

站在未来看现在,蓝调与你一起感受时代之风!

蓝调昨天的文章说明了美债收益率是全球资产之锚(上图是10年期收益率的K线图),所以收益率数据的变化影响全球金融资产的涨跌。但很多人可能并不清楚,为什么这一次反应如此剧烈?这两天我们从各路财经媒体上还可以感觉到那种惴惴不安,那种惊弓之鸟的情绪。

简单地说,就是 这一次10年期美债收益率的数据已经触及了美国股票市场乃至全球股票市场的Deadline(死线) 。“ 为什么10年期美债收益率在1.5%左右很重要?因为超过该线,美债收益率开始高于标普股息收益率。 ”2月25日美国拍卖620亿美元国债后(实际上是一个失败),10年期美债收益率连续短时突破1.5%和1.6%这2大关卡,到今天大致在1.4%左右徘徊。大家想想,10年期美债收益率是所谓的 无风险利率 ,意思是你 投资或储蓄不去冒任何的市场风险,也应该获得至少相当于这个收益率的回报 。在美国经济良好的时候,这个收益率通常在1%左右。现在这个情况,如果收益率超过1.5%,那么意味着 投资者冒着风险投资股票市场所获得股息收益率(目前标普股息收益率就在约1.5%)还不如无风险利率 ,后果是什么?

后果自然就是股票失去了吸引力,美国股票市场必然大跌。1.5%的水平会导致股市会部分地下跌以提升相对股票价格的收益率,但如果这个趋势继续发展,美债收益率不断继续升高呢?完全 可以100%地肯定,如果10年期美债收益率达到了2%的水平,那就是“天塌地陷”,美股的金融风暴就将来临 。全球金融界在恐慌什么? 恐慌的就是美债收益率是否会继续上升啊 。

在这里需要理解一下, 美债实际收益率=名义收益率-通膨率 ,所以控制收益率有两个方向,一是 顺毛撸,通膨率上升,那么名义收益率上升就不那么可怕 ,只要差额控制在标普股息收益率之内。美联储目前的喊话其实就是这个方向,告诉全球金融界不要荒,美国经济复苏且发展良好,隐含的意思就是说通膨率正因为经济扩张而在上升,所以美债收益率上升也是正常的, 实质收益率(两者的差额)并没有扩大 。第二个方向自然是 在通膨率无法上升的情况下,压住名义收益率的上升 ,正常时期这需要吸引美国乃至全球机构踊跃购买美国国债,买的人多了,竞争之下出价自然给予的回报就可以比较低,收益率就能控制在低位。

理解了上述的逻辑也就能理解当下的危机。现在的问题就是因为美元流动性泛滥,而美国还不得不继续大规模发币,说白了就是透支信用,导致全球投资者的不信任,于是 触发全球对购买美债需求下降,需求下降就必须提高价格,美债收益率的名义价格就不断上升 ,顶部已经压不住了,而通膨率形成的底部呢?虽然一直在喊通膨率在上升,但其实上升速度跟不上国债收益率的上升速度,导致美债实质收益率不断上升,逼近死线。且通膨率高了又不是好事,意味着经济失控了。所以现在美国 很有点走钢丝的味道,全球投资机构自然因此陷入了焦躁之中 。

我们知道,美股是全球最大的金融市场,影响到几乎全部其它金融市场。在美股不稳定的当下,自然全球各种投资品都不稳定,比特币也不例外。 每个市场都有相似的地方,平常的时候有自己的特色,内因起主导作用引导行情。但在全球可能危机的时刻,往往趋势则非常趋同 ,比特币现在就有点陷入了这种局面,其实它在全球资产中独立性算是很强的,只是短期受影响罢了。

比特币不是抗通膨和避险资产吗?危机不是利好比特币吗?为什么比特币反而趋同这种趋势呢?其实看看黄金市场就能理解。比特币与黄金一样,属性之中 投机性远远超过了抗通膨和避险性。 危机来临的时候,先反映的是对投机性的抛弃,在危机发展到一定程度的时候,抗通膨和避险性功能才能发挥作用 。312大跌其实就是一个明证。如果 危机来临,全球储备货币美元才是第一避险需求 ,这个时候投资机构是不会管美元滥发和贬值的,因为现金最重要, 如果资产都大跌,那么美元在短期会跌得最少,且由于短期需求大增说不定还会短期升值 。我们看看这几天的美元指数,就会发现从89回升到了91,显然 美债收益率危机导致了美元的短期需求大增 。USDT不都从6.5涨到6.6了吗?

美元的这种避险功能,当下无论是黄金还是比特币都做不到。所以危机来临,那么 比特币也只有先跌后涨 。为什么先跌?不好意思,比特币先被投资机构“避险”了,很讽刺是吗?但仔细想想其实很理性。什么时候涨呢? 要么危机缓解,比特币的可投机性卷土重来 。 要么危机真的发生 ,风暴扫过之后,手持美元的投资机构自然要在已经跌价的资产中择优,这个时候比特币的“避险”和“抗通膨”才会被投资者看中,新的比特币购买需求才会复苏。在危机明确之前,比特币可以有反弹,却较难明朗开启大波段。

所以很奇妙地,近期的比特币行情也许就取决于10年美债收益率的两个数字——1.5%和2%。诡异吗?