| 送交者: 笨啊笨[♂☆★★DoctorateCandidate★★☆♂] 于 2021-03-14 1:34 已读 945 次 1 赞 | 笨啊笨的个人频道 |

2021-03-13 11:33

6park.com

来源:钟正生经济分析

平安首经团队:钟正生/张璐/王梦汐( 钟正生为平安证券首席经济学家、研究所所长,中国首席经济学家论坛成员 )

摘要

近日,美国高收益企业债券平均收益率首次跌破4%,创历史新低,而美国10年期国债收益率一度大幅上升突破1.6%,创一年新高。本文试图回答以下问题:1、企业债折射出怎样的美国经济恢复情况?2、美国企业偿债高峰集中在何时?3、近期10年期美债收益率的急速攀升,将如何影响美国的企业债市场?我们的研究结论如下:

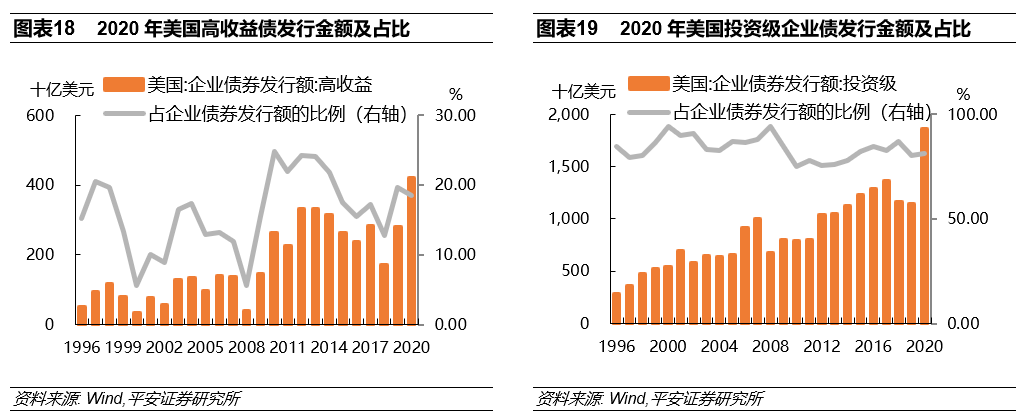

1、新冠疫情冲击下,美国经济遭受重创,美联储货币宽松不断加码,美国企业部门利用超低的利率环境大举发债。2020年,美国企业发行2.28万亿美元债券,占债券总发行额的比例为18.6%;2020年,道琼斯工业指数成分企业和标普非金融成分企业的资产负债率“逆势”继续攀升。

2、除纳斯达克指数企业外,美国企业偿债压力在2021年和2022年相对较轻,但将在2023-2025年大幅增加。幸运的是,本轮10年期美债收益率的震荡上行阶段,恰好可能是美国企业偿债压力相对较轻的阶段。不过,2020年第3季度,美国企业未偿还债务是其当季企业净经营盈余的1.99倍,这与次贷危机后2009年的水平相近,显示美国企业偿债能力可能在变差,是一个值得警惕的信号。

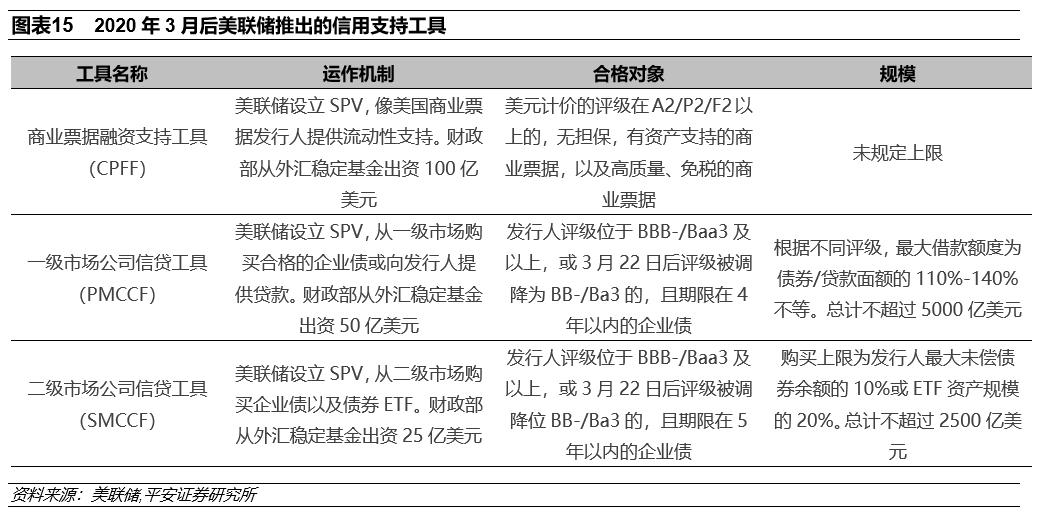

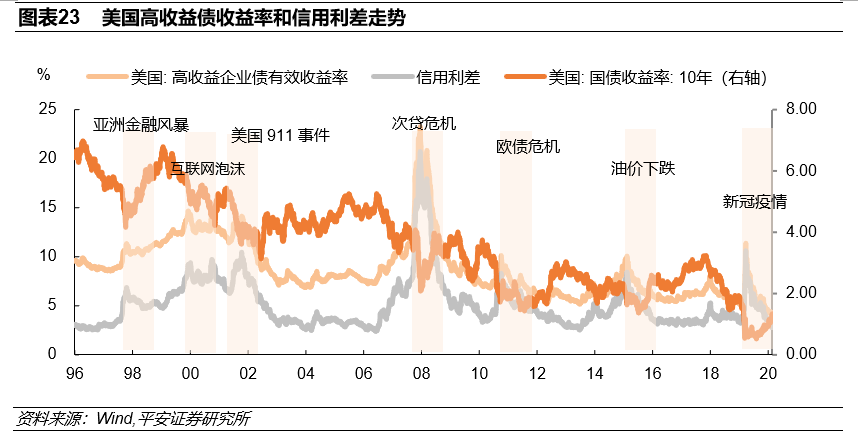

3、美国高收益企业债市场出现一些“过热”信号。自2020年3月末开始,美国高收益债与10年期国债的信用利差就一直在收窄,在2021年2月21日收窄至2.78%,离其曾在2007年6月1日和2017年6月5日创下的历史低位2.43%已经不远。究其原因,美联储“有的放矢”的救市举措发挥了重要作用。不过,美国高收益债与投资级债间的息差,虽然在2020年3月触及高点后逐渐回落,但2021年1月仍显著高于2020年1月时的水平,显示金融市场对美国高收益债的风险依然存有担忧。

4、近期10年期美债利率急速上行,会对美国企业债市场产生什么影响?一般情况下,若没有较大信用事件发生,美国高收益债的收益率与10年期美国国债收益率的走向基本一致。2021年,在疫情接种有序推进、美国经济平稳回升、以及美联储的“保驾护航”下,预计美国企业的信用风险不会累积走高,甚至还可能有所缓解。这样,2021年美国高收益企业债的收益率,将很有可能随着10年期美债收益率的上行,而呈现“亦步亦趋”的上行。在报告《美债收益率下一步》中分析,我们判断本轮美债收益率的上限在2.5%-3%左右,并将在美联储正式启动加息前走完。目前,美债收益率在1.5%左右,那么未来可能还有1个百分点左右的上升空间(当然,这一上行过程不太可能在2021年就全部走完),而这对美国企业债市场带来的影响值得高度关注。

5、风险提示:疫情与疫苗发展仍有不确定性、美联储政策变化超预期。

近日,美国高收益企业债券平均收益率首次跌破4%,创历史新低,而美国10年期国债收益率一度大幅上升突破1.6%,创一年新高。美国高收益企业债供不应求,表明市场风险偏好增强,而美债收益率走峭,系市场对通胀担忧增加所致。 本文试图回答以下问题:1、企业债折射出怎样的美国经济恢复情况?2、美国企业偿债高峰集中在何时?3、近期10年期美债收益率的急速攀升,将如何影响美国的企业债市场?我们的基本结论如下:

第一,新冠疫情冲击下,美国经济遭受重创,美联储货币宽松不断加码, 美国企业部门利用超低的利率环境大举发债。2020年,美国企业发行2.28万亿美元债券,占债券总发行额的比例为18.6%;2020年,道琼斯工业指数成分企业和标普非金融成分企业的资产负债率“逆势”继续攀升。

第二, 除纳斯达克指数企业外,美国企业偿债压力在2021年和2022年相对较轻,但将在2023-2025年大幅增加。幸运的是,本轮10年期美债收益率的震荡上行阶段,恰好可能是美国企业偿债压力相对较轻的阶段。不过,2020年第3季度,美国企业未偿还债务是其当季企业净经营盈余的1.99倍,这与次贷危机后2009年的水平相近,显示美国企业偿债能力可能在变差,是一个值得警惕的信号。

第三, 美国高收益企业债市场出现一些“过热”信号。自2020年3月末开始,美国高收益债与10年期国债的信用利差就一直在收窄,在2021年2月21日收窄至2.78%,离其曾在2007年6月1日和2017年6月5日创下的历史低位2.43%已经不远。究其原因,美联储“有的放矢”的救市举措发挥了至关重要的作用。不过,美国高收益债与投资级债之间的息差,虽然在2020年3月触及高点后逐渐回落,但2021年1月仍显著高于2020年1月时的水平,显示金融市场对美国高收益债的风险依然存有担忧。

第四, 近期10年期美债利率急速上行,会对美国企业债市场产生什么影响?一般情况下,若没有较大信用事件发生,美国高收益债的收益率与10年期美国国债收益率的走向基本一致。2021年,在疫情接种有序推进、美国经济平稳回升、以及美联储的“保驾护航”下,预计美国企业的信用风险不会累积走高,甚至还可能有所缓解。这样,2021年美国高收益企业债的收益率,将很有可能随着10年期美债收益率的上行,而呈现“亦步亦趋”的上行。在报告《美债收益率下一步》中分析,我们判断本轮美债收益率的上限在2.5%-3%左右,并将在美联储正式启动加息前走完。目前,美债收益率在1.5%左右,那么未来可能还有1个百分点左右的上升空间(当然,这一上行过程不太可能在2021年就全部走完),而这对美国企业债市场带来的影响值得高度关注。

01

美国企业债务陡增

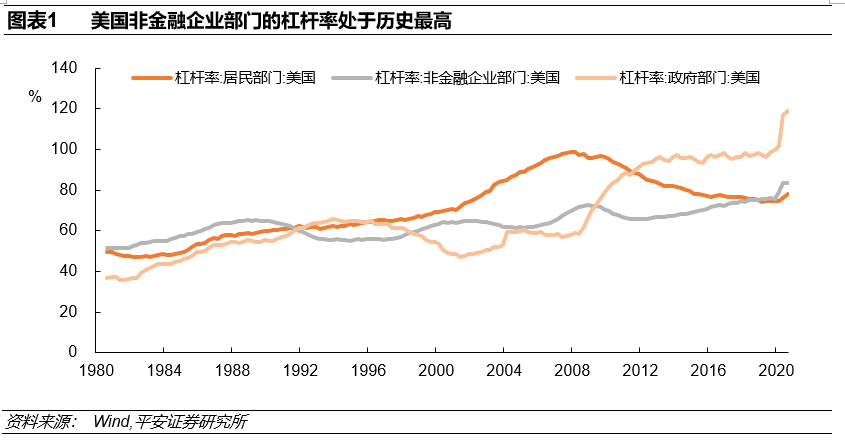

新冠疫情来袭,美国经济受到重创。虽然美国居民杠杆率仍然维持稳定,但美国政府的救市举措使得财政赤字率和政府债务率不断增长,而非金融企业部门利用超低的利率环境大量发债,致使美国政府和非金融企业部门杠杆率迅速升至历史最高水平,在2020年6月末分别达到116.9%和83.5%。

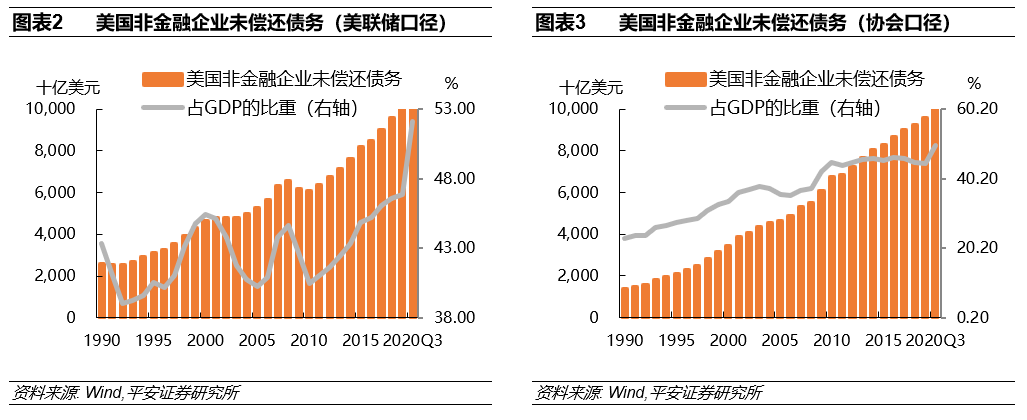

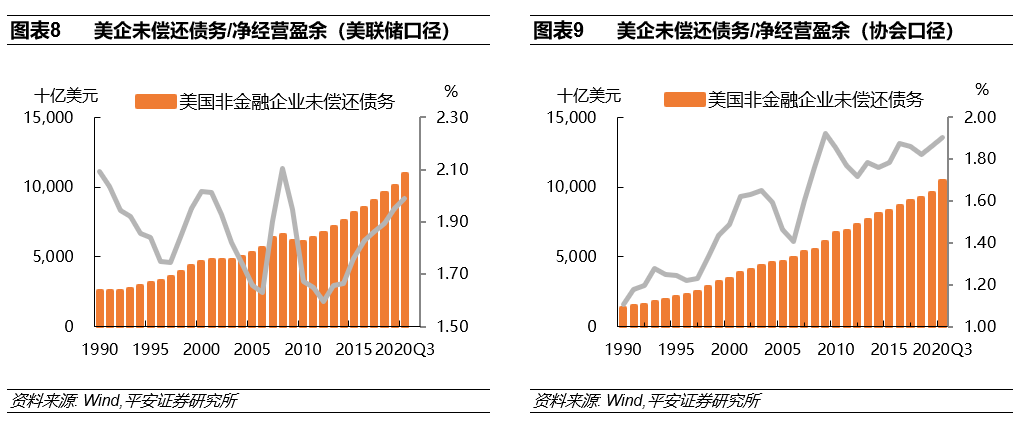

从两个统计口径均可看出,2020年美国非金融企业的债务规模在急速扩张:第一个是美联储的统计口径。2020年3季度,美国非金融企业部门的未偿还债务为10.9万亿美元,占美国GDP的比重为52%,自2009年大衰退结束以来增长了76.8%,已经处于历史上的最高水平;第二个是美国证券业及金融市场协会的统计口径。2020年前三季度,美国非金融企业部门的未偿还债务为10.4万亿美元,约占美国GDP比重为49.9%,较2009年增长71.4%,也处于历史最高位。

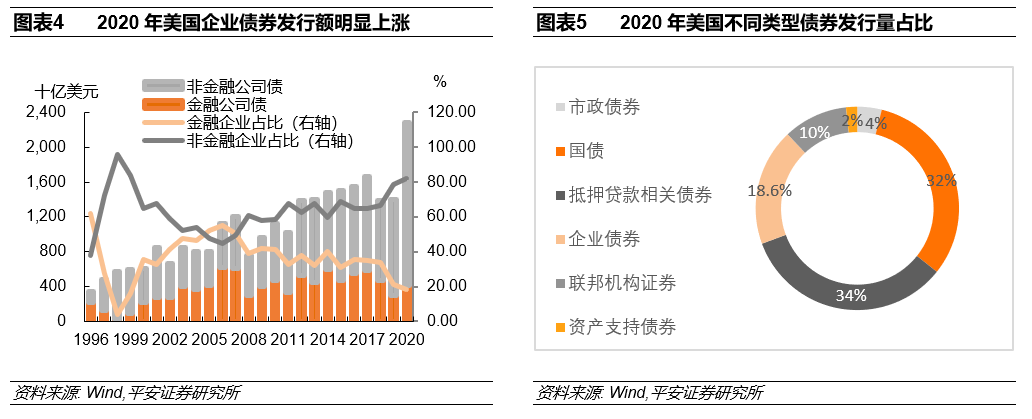

2020年,美国企业发行2.28万亿美元债券,占债券总发行额的比例为18.6%,回升超过2018年的水平(其中非金融企业发行债券占比高达82%)。除了企业债券发行占比相较2019年上升外,抵押贷款债券发行占比也升至34%,而美国国债、联邦机构债券、市政债券和资产支持债券等发行占比均较2019年出现下滑,分别为32%、10%、4%和2%。

02

美企偿债高峰在2023-2025年

美国非金融企业债务急速膨胀,显然对利率变动的敏感性会提高,这时企业偿债高峰落在什么时间段就显得尤为关键。如果美国企业偿债的高峰,正值美国利率水平中枢开始上行的时点,那么将显然是个非常不利的情形,会造成企业偿债负担快速攀升。那么,美企偿债高峰集中在什么时候呢?

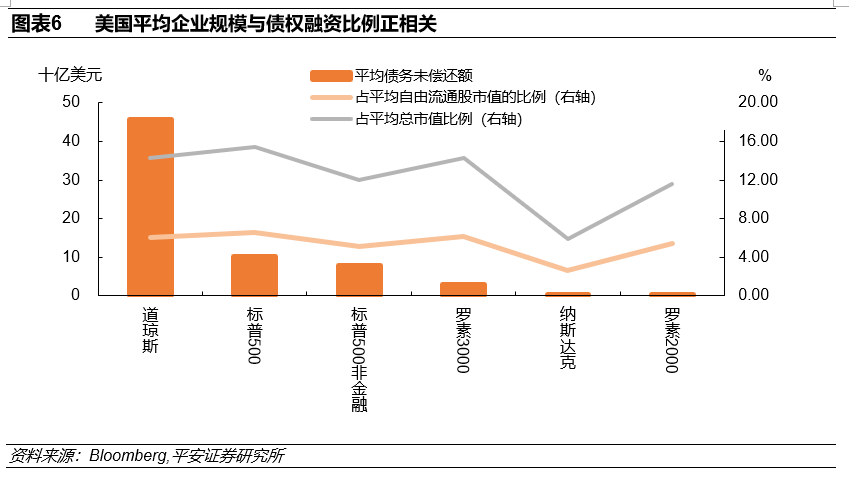

Bloomberg上可以找到全部美国公司的发债数据,但由于数据量巨大,无法全部导出计算。我们用美国上市公司的数据来做替代,将罗素3000、道琼斯、标普和标普(非金融)、纳斯达克、罗素2000指数按照企业规模(平均市值大小)进行排序,并计算2020年各自的平均未偿还债务金额,及其占平均总市值和平均流通市值的比例。

从企业规模来看,美国平均企业规模越大,债务未偿比例越高。对比2018年数据,标普500非金融企业和罗素2000指数企业的债权融资占比明显升高,而纳斯达克指数企业的占比则显著降低。

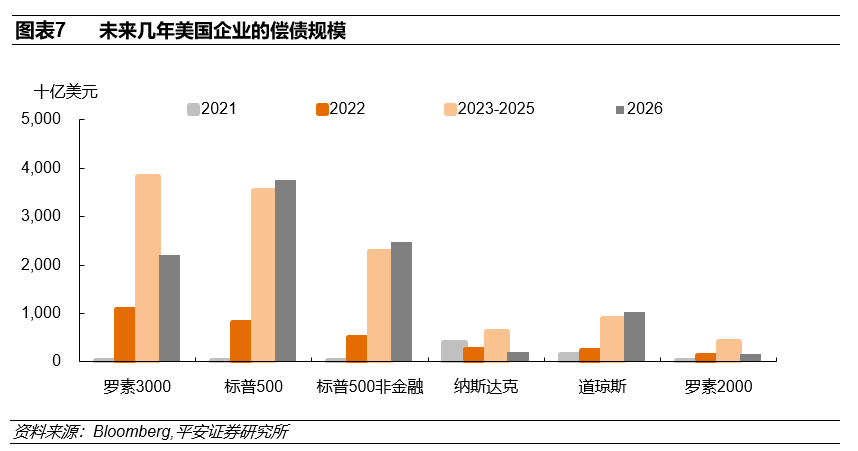

从时间分布来看,罗素3000指数企业、纳斯达克指数企业和罗素2000指数企业的偿债高峰期集中在未来3-5年;标普500指数企业、标普500非金融企业和道琼斯指数企业的偿债高峰期都在5年后。值得注意的是, 除了纳斯达克指数企业外,无论企业大小,美国企业债的偿债压力在2021年和2022年都相对较低,但债务偿还将在2023-2025年大幅增加。

03

美企偿债能力仍有隐忧

从财务角度讲,未偿还债务/GDP并不是一个特别好的衡量企业偿债能力的指标。这是因为,用收入法来核算GDP,GDP等于劳动者报酬+生产税净额+固定资产折旧+净经营盈余,其中只有净经营盈余可以用来偿还企业债务。因此,我们计算了 “未偿还债务/企业净经营盈余”这个指标: 按美联储的统计口径,2020年三季度美国企业未偿还债务是当季企业净经营盈余的1.99倍(2018年1.93倍);按美国证券业及金融市场协会的统计口径,2020年三季度美国企业未偿还债务是当季企业净经营盈余的1.91倍(2018年1.82倍)。这意味着,2020年美国非金融企业偿债能力指标在变差,并开始接近次贷危机后2009年的水平,这是一个值得警惕的信号。

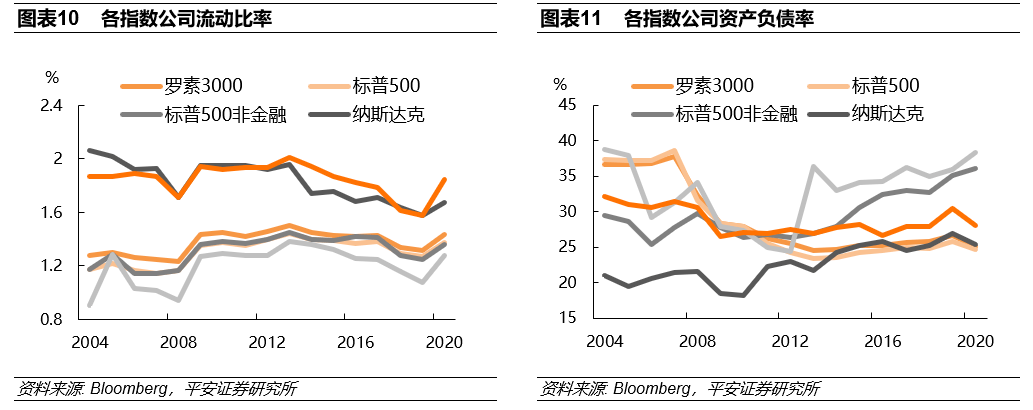

为进一步研究不同规模美国企业的偿债能力情况,我们使用两个最常用的衡量企业偿债能力的指标:流动比率和资产负债率,分别计算罗素3000、道琼斯、标普500和标普500非金融、纳斯达克、罗素2000指数企业的情况。其中,流动比率=流动资产/流动负债,与偿债能力成正比,用于衡量企业1年以内的短期偿债能力;资产负债率=总负债/总资产,与偿债能力成反比,用于衡量企业的长期偿债能力。研究发现:

第一,2020年,美国不同指数企业的流动比率指标均有改善,其中罗素2000指数企业虽然总市值最小,但流动比率改善幅度最大,与历史比较也较为健康。

第二,2012年后道琼斯工业指数企业的资产负债率大幅上升,2014年后标普500非金融企业的资产负债率也呈上扬态势,并仅次于道琼斯工业指数。2020年,在其他指数企业压降资产负债率的同时,这两类指数企业的资产负债率继续“逆势”攀升。

我们认为, 道琼斯工业指数和标普非金融主要代表美国工业类股,其在2020年资产负债率“逆势”继续攀升的原因在于:

1、正如前面所分析的,美国企业平均规模越大,未偿债务比例越高。虽然道琼斯指数企业总市值较低,但企业平均市值最高,因此未偿债务比例也较高,而债务累积导致资产负债率抬升。

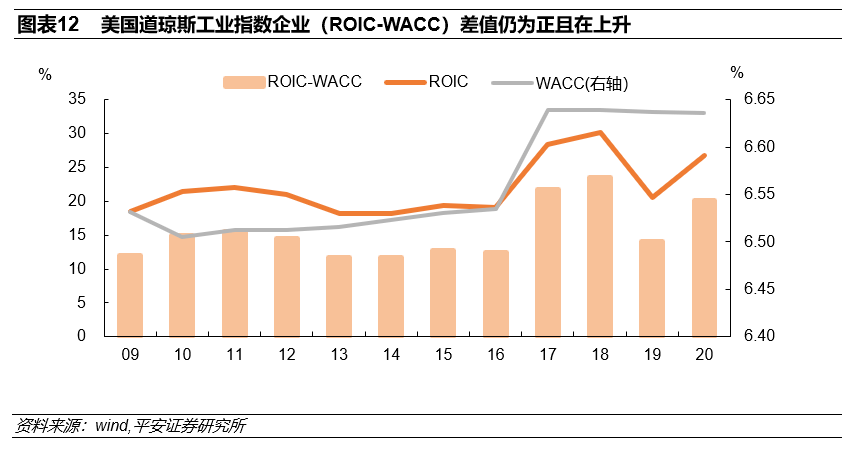

2、美国企业利用超低利率环境大举发债,也是其资产负债率攀升的直接推手。计算道琼斯工业指数成分股的ROIC(投入资本回报率)和WACC(加权平均资本成本),我们发现两者差值(ROIC-WACC)仍为正且在上升,正好解释了为何企业能够如此乐此不疲地举债。

3、美国股票回购风潮依然高企,也起到推波助澜的作用。过去十年,美国公司利用自有资金或发债筹资等工具,在公开市场回购股票提振股价成为常态。数据显示,标普500指数成分股公司的股票回购规模从2020年第3季度的1020亿美元,增至第4季度的1160亿美元。虽然这一水平低于2019年第四季度的1820亿美元,也远低于2018年第4季度创纪录的2230亿美元股票回购,但2020年12月美国股票回购规模仍达到884亿美元。据高盛估计,2021年美国股票回购规模将同比增长15%左右。

04

美国高收益企业债市场展望

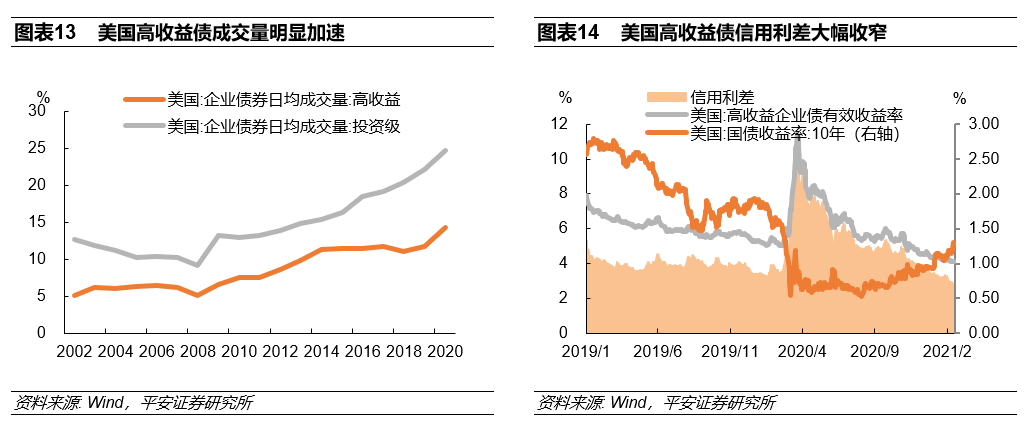

美国信用评级较低的企业高收益债融资盛行,由此带来的违约风险值得关注。截止2020年第三季度,美国高收益企业债的存量规模2.23万亿美元,美联储口径全部非金融企业债规模约为10.91万亿美元,占比21%。美国 高收益企业债市场的过热信号,我们可以从成交量和信用利差两个角度来观察。从成交量角度看,2020年,美国高收益债成交量加速,同比增长达到22.2%,超过投资级债券增幅;从信用利差角度看,自2020年3月末开始,美国高收益债与10年期国债的信用利差就一直在收窄,在2021年2月21日收窄至2.78%,已接近历史低位。究其原因,美联储“有的放矢”的救市举措发挥了重要作用。

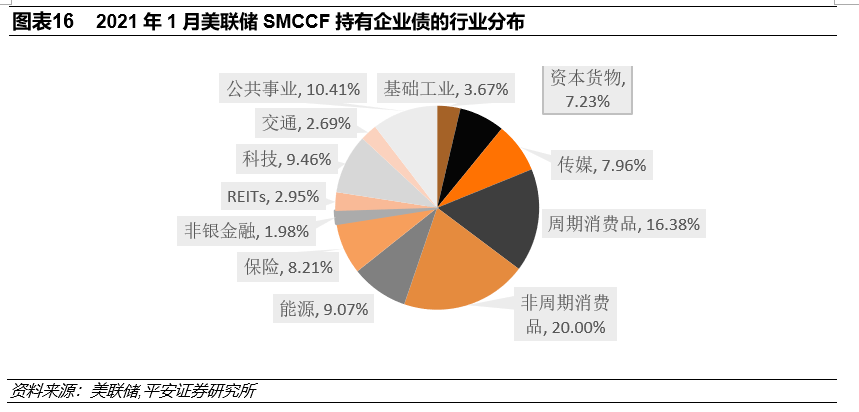

2020年3月下旬,“美元荒”导致全球金融市场巨震,美联储紧急推出了一系列信用支持工具,为美国企业的商业票据、交易所交易基金(ETF)、投资级企业债以及疫情期间评级降为高收益债的堕落天使(Fallen

Angels)提供流动性支持。2021年1月,美联储数据显示,截至2020年12月31日(SMCFF购买计划终止时间),SMCCF已购买了53.8亿美元的单支企业债和74.0亿美元的企业债ETF。在单支企业债中,未赎回债券金额为52.3亿美元,其中从行业来看,占比最高的是消费品、公用事业和科技;从评级来看,BBB级企业债占比56.3%,高收益级企业债占比3.2%。

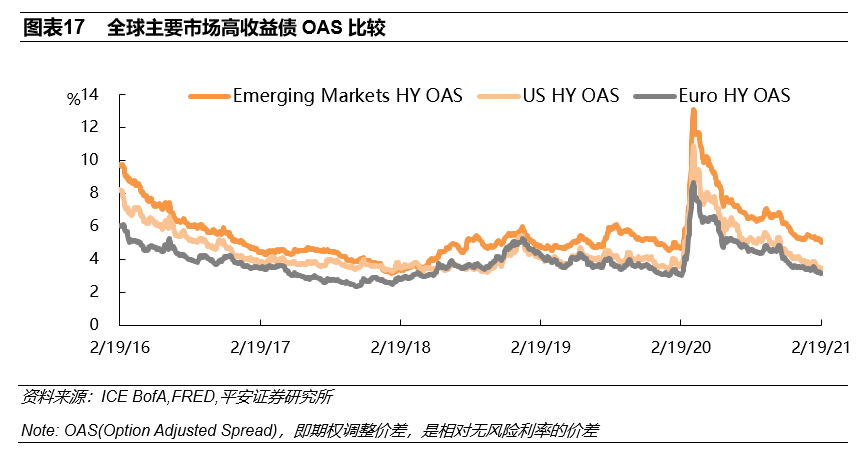

在美联储强力干预下,投资者风险偏好回升,资金重新流入美国企业债市场,令美国企业债的信用利差一路收窄。 自2020年3月23日至2021年2月19日,美国企业债与10年国债收益率的信用利差累计收窄784个BP(7.84%),目前维持在2.78%的水平。但美国并非个例,对比全球主要市场高收益债OAS,信用利差均在2020年3月后开始收窄,并接近疫情前的水平。比较来看,美国高收益债利差OAS较欧洲高29个BP,较新兴市场低160个BP。

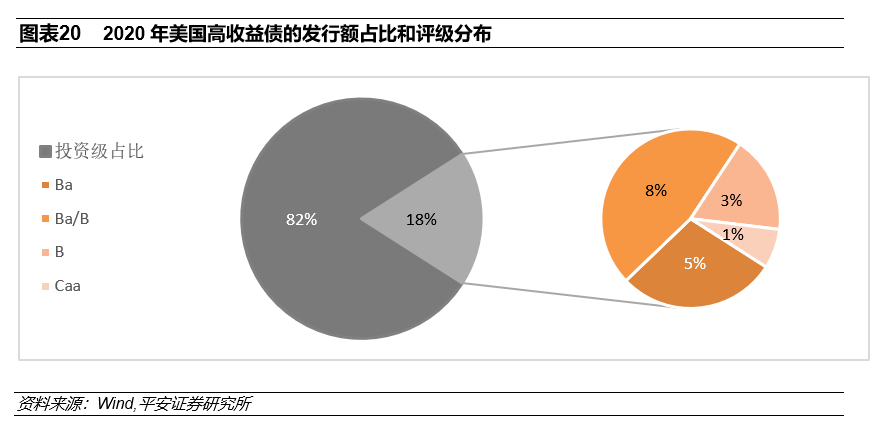

2020年,美国高收益企业债发行额为4209亿美元,处于历史最高位,较2019年上升50.8%。有部分公司甚至被基金经理催促发债,高收益债发行势头强劲可见一斑。不过,2020年高收益债占企业债券发行额的比例为18%,较去年同期下降2%。一级市场的井喷,为追逐收益(searching

for yield)的投资者输送了殷实的“弹药”。

从评级分布来看,2020年美国高收益债中B级别占企业债总发行额的3%,Ba/B级别占比8%,Ba级别占比5%,Caa占比1%,其他级别占比极小。

从行业分布来看,2020年通讯、能源和医疗健康的发债规模排名领先。这几个行业新增发债规模领先,可以归结为以下两个原因:一是,新兴的科技和通讯企业属于“明日之星”,企业资产规模小,可抵押物少,信用评级低,高收益债券市场是其主要的融资渠道;二是,传统能源企业属于“堕落天使”,2020年新冠疫情冲击之下油价深度下跌,甚至一度触及负值,令相关能源企业信用风险上升,沦为高收益债券市场的主力军。

近期随着新冠疫苗的陆续接种,全球经济共振复苏的预期,以及投资者的风险偏好皆在增强。 美国高收益债市场上买盘继续汹涌而来,2021年2月美国高收益企业债的平均收益率首次跌破4%。穆迪通过分析EDF、OAS和5年CDS等指标发现,美国高收益债与投资级债之间的息差,虽然在2020年3月触及高点后逐渐回落,但2021年1月仍显著高于2020年1月时的水平,显示金融市场对美国高收益债的风险依然存有担忧。而且,美国高收益企业债的5年期CDS利率出现显著上扬,这意味着投资者担心高收益债发行主体的盈利能力,愿意为保护高收益债上的头寸而付出更高成本。

下一个要提出的问题是:近期10年期美债利率的急速上行,会对美国企业债市场产生什么影响呢?

一般来说,若没有较大的外围风险或信用事件发生,美国高收益企业债收益率与10年期美债收益率的走向基本是一致的。而在有较大外围风险或信用事件发生时,美国高收益企业债收益率走向与10年期美债收益率则会明显反向:10年期美债收益率受避险需求驱动而快速回落,而高收益企业债收益率则会反向上行,从而导致信用利差大幅提升。

让我们先来分析未来10年期美债收益率的走势。

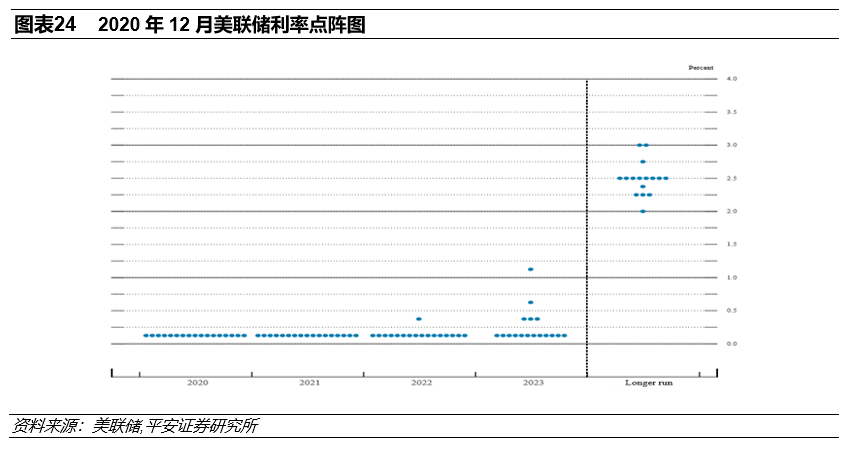

当前,美联储的货币宽松有效纾解了疫情影响下美国企业的短期流动性压力,给濒临破产的企业提供了喘息机会。但随着美国经济复苏的预期愈发强烈,在拜登政府1.9万亿美元财政刺激计划落地之后,甚至一度引发了会不会刺激过度,造成美国经济过热和通胀失控的争议。这使我们不得不对可能到来的美国通胀攀升,以及美联储的政策应对做好预判。从2020年12月美联储公布的利率点阵图来看,目前美联储预测在2023年之前不会加息。不过,考虑到美联储上一轮加息的路径,在加息之前有序削减资产购买(QE)应在考虑之列。

在报告《美债收益率下一步》中分析,我们判断本轮美债收益率的上限在2.5%-3%左右,并将在美联储正式启动加息前走完。目前,美债收益率在1.5%左右,那么未来可能还有1个百分点左右的上升空间(当然,这一上行过程不太可能在2021年就全部走完)。

我们再来分析未来美国高收益企业债信用利差的走势。

截至2021年2月,美国高收益债信用利差接近历史低位。在美国经济平稳修复,以及美联储“按兵不动”的政策应对的背景下,

预计美国高收益债市场会继续向好。惠誉在2021年1月报告中,将2021年美国高收益债的违约率从5%-6%调整至3.5%,并预测2020-2022年期间高收益债累积违约率将位于13%-14%区间,低于2008-2010年期间的22%。从行业角度来看,2021年能源领域高收益债违约率由11%下调为6%,通讯领域预计比2020年下降4%至11.5%。

简言之, 在疫情接种有序推进、美国经济平稳回升、以及美联储的“保驾护航”下,美国高收益债市场将继续向好,但上行空间已经有限。目前,美国高收益债信用利差离其曾在2007年6月1日和2017年6月5日创下的历史低位2.43%(对应的高收益债收益率为7.38%和7.41%),只有0.35%左右的进一步收窄幅度。历史上,美国高收益企业债的信用利差曾在1997年、2004年、2005年、2007年和2014年收窄至(2.4%-2.6%)之间,并在此区间维持4-5个月左右。

总结来看,在信用风险不会累积走高甚至还可能有所缓解的情况下,2021年美国高收益债市场的下一步演化,将在很大程度上取决于10年期美债收益率的攀升节奏(正如前文分析的,在没有重大风险事件爆发的“正常”情境下,两者之间的联动效应还是比较明显的)。也就是说, 2021年美国高收益企业债的收益率,将很有可能随着10年期美债收益率的上行,而呈现“亦步亦趋”的上行。 6park.com

[iframe]"[/iframe]